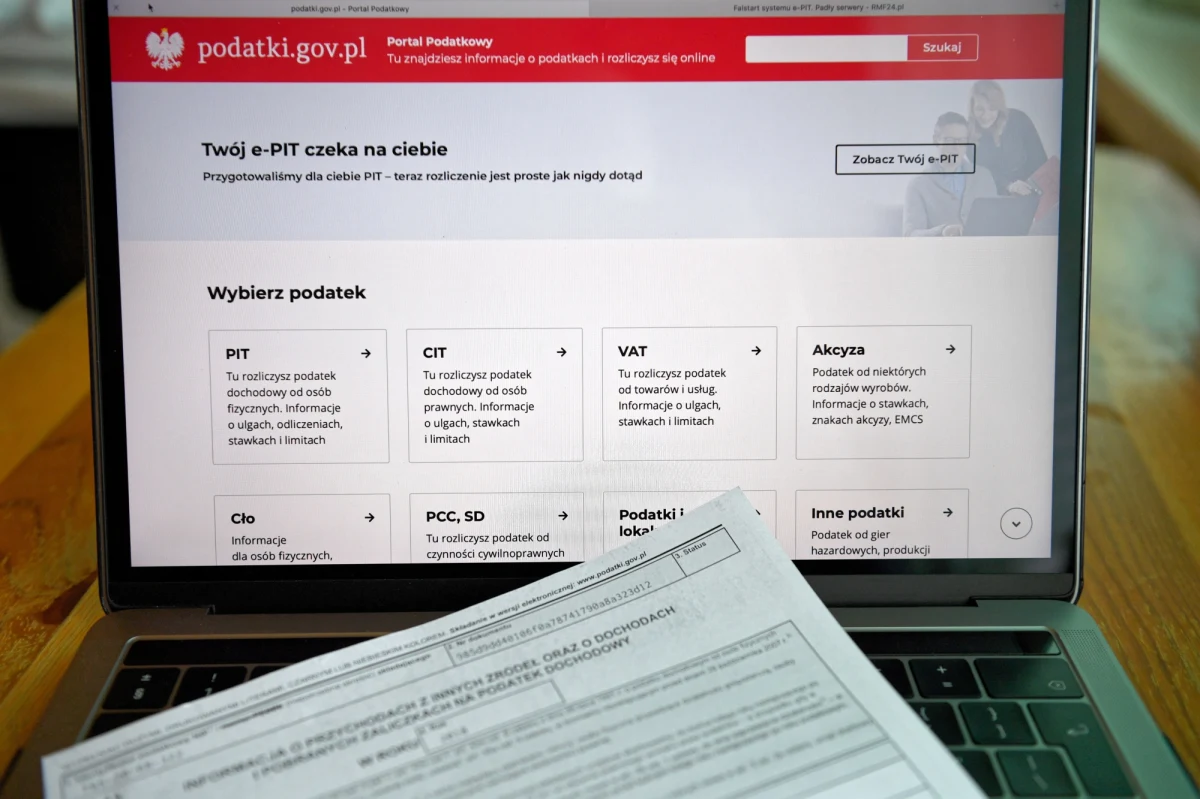

Od poniedziałku Ministerstwo Finansów udostępniło opcję rozliczania się ze skarbówką przez internet. Wystarczy wejść na stronę internetową podatki.gov.pl. Tam już czeka na nas wypełniony automatycznie PIT. My tylko dodajemy ewentualne ulgi, klikamy - wyślij i gotowe...

Twój e-PIT to jedna z najpopularniejszych e-usług polskiej administracji. W ubiegłym roku blisko połowa z 18,3 mln elektronicznych deklaracji PIT została przez nią złożonych. Liczymy, że w 2021 r. pobijemy ten rekord. Dzięki Twój e-PIT podatnicy mają możliwość rozliczenia podatku w dogodnym miejscu i czasie, bez konieczności wizyty w urzędzie skarbowym - podkreśla minister finansów Tadeusz Kościński.

Krajowa Administracja Skarbowa przygotowała podatnikom ich zeznania roczne na podstawie posiadanych przez siebie danych. W usłudze Twój e-PIT są najczęściej wypełniane zeznania roczne, czyli PIT-37 i PIT-38.

Osoby, które nie prowadzą działalności gospodarczej, mogą skorzystać z zeznań przygotowanych na formularzach PIT-28 i PIT-36 (rozliczenia udostępnione w usłudze trzeba jednak samemu będzie uzupełnić o dane dotyczące przychodów z działalności gospodarczej oraz działów specjalnych produkcji rolnej).

Dostępne będzie również oświadczenie o przekazaniu 1% podatku organizacji pożytku publicznego czyli PIT-OP.

Do 30 kwietnia 2021 r. podatnicy mogą zweryfikować i zmodyfikować lub zatwierdzić swoje rozliczenia w usłudze Twój e-PIT. Potem KAS automatycznie zaakceptuje zeznania PIT-37 i PIT-38, które przygotowała na podstawie podsiadanych danych. Dzięki temu PIT będzie złożony w terminie nawet jeżeli podatnik nie podejmie żadnych działań.

Zeznanie PIT-28 za 2020 r. można składać w usłudze Twój e-PIT do 1 marca 2021 r.

Rozliczenie roczne PIT-28 i PIT-36 (w przeciwieństwie do rozliczenia PIT-37 i PIT-38), nie zostanie automatycznie zaakceptowane z upływem 30 kwietnia 2021 r. Należy pamiętać, aby sprawdzić i uzupełnić to rozliczenie, a następnie je zaakceptować i pobrać Urzędowe Poświadczenie Odbioru (UPO).

Dostęp do usługi możliwy jest wyłącznie przez e-Urząd Skarbowy, na stronie podatki.gov.pl.

Zalogowanie do e-Urzędu Skarbowego (e-US) Profilem Zaufanym (PZ), e-Dowodem lub poprzez bankowość elektroniczną, umożliwia korzystanie z usługi Twój e-PIT.

Do samej usługi będzie można zalogować się także danymi podatkowymi podając:

· PESEL (albo NIP i datę urodzenia),

· kwotę przychodu z rozliczenia za 2019 r.

· kwotę przychodu z jednej z informacji od płatników za 2020 r. (np. z PIT-11 od pracodawcy) i potwierdzając kwotą nadpłaty/podatku do zapłaty z rozliczenia na 2019 r.

Podatnicy, którzy otrzymali informację od organu rentowego (PIT-40A) i w 2019 r. nie rozliczali się samodzielnie, powinni podać kwotę nadpłaty/do zapłaty z PIT-40A.

W niedalekiej przyszłości planowane jest uruchomione logowania do e-Urzędu Skarbowego i usługi Twój e-PIT też przez aplikację mObywatel.

Podatnik korzystający z usługi może uzupełnić zeznanie przygotowane dla niego przez KAS i uwzględnić przysługujące mu odliczenia np. darowizny, w tym te związane z COVID-19, ulgę rehabilitacyjną, ulgę na Internet, ulgę termomodernizacyjną, wpłaty na indywidualne konto zabezpieczenia emerytalnego (IKZE) czy odliczenie wydatków mieszkaniowych.

Może też zadeklarować przekazanie 1% swojego podatku dla dowolnie wybranej Organizacji Pożytku Publicznego.

W usłudze Twój e-PIT podatnicy, którym z rozliczenia PIT wyniknie podatek do zapłaty, będą mieli wskazany swój mikrorachunek podatkowy tak, by wygodnie dokonać płatności online.

W przypadku, gdy zeznanie z którego wynika podatek do zapłaty zostanie zaakceptowane automatycznie, urząd skarbowy do 31 maja 2021 r. wyśle podatnikowi informacje o kwocie podatku do zapłaty.

Twój e-PIT działa przez całą dobę i można z niego korzystać na dowolnym urządzeniu podłączonym do internetu.

Oprócz rozliczenia rocznego PIT w usłudze Twój e-PIT, podatnicy mogą korzystać również z systemu e-Deklaracje.

Kto może uzyskać ulgę na dziecko

- rodzice,

- opiekunowie,

- rodzice zastępczy.

Czy na każde dziecko przysługuje ulga

- na każde dziecko, które nie ukończyło 18 lat,

- na każde dziecko, które otrzymuje zasiłek (dodatek) pielęgnacyjny lub rentę socjalną,

- na każde dziecko do 25. roku życia, które ciągle się uczy oraz jego dochody (z wyjątkiem renty rodzinnej) i przychody uzyskane w ramach ulgi dla młodych, po ich zsumowaniu nie przekraczają 3089 zł.

Wykonywanie władzy rodzicielskiej

Warunkiem zastosowania tej ulgi jest faktyczne wykonywanie władzy rodzicielskiej nad dzieckiem. Polega to na sprawowaniu oraz wychowywaniu dziecka. Posiadanie władzy rodzicielskiej (bez jej faktycznego wykonywania), podobnie jak utrzymywanie sporadycznych kontaktów z dzieckiem czy płacenie alimentów, nie wystarcza do zastosowania ulgi.

Jakie są limity dochodu

- nie ma ograniczeń dochodów — jeśli masz więcej niż jedno dziecko. Bez względu na to ile zarabiasz, możesz uzyskać ulgę,

- nie możesz zarabiać rocznie więcej niż 112 000 zł — jeśli masz jedno dziecko i wychowujesz je samotnie,

- razem z małżonkiem nie możecie łącznie zarabiać rocznie więcej niż 112 000 zł — jeśli macie jedno dziecko i jesteście małżeństwem przez cały rok,

- nie możesz zarabiać rocznie więcej niż 56 000 zł — jeśli masz jedno dziecko i nie jesteś w związku małżeńskim z rodzicem dziecka.

Jaka jest wysokość ulgi

- na pierwsze dziecko - 92,67 zł miesięcznie (co daje rocznie 1 112,04 zł),

- na drugie dziecko - 92,67 zł miesięcznie (co daje rocznie 1 112,04 zł),

- na trzecie dziecko - 166,67 zł miesięcznie (co daje rocznie 2 000,04 zł),

- na czwarte i każde kolejne dziecko - 225 zł miesięcznie (co daje rocznie 2 700 zł).

Co to oznacza w praktyce?

Przypuśćmy, że masz troje dzieci. Wtedy ulga wyniesie:

- 1 112,04 zł na pierwsze dziecko,

- 1 112,04 zł na drugie dziecko,

- 2 000,04 zł na trzecie dziecko,

czyli łącznie przysługuje ulga w wysokości 4 224,12 zł rocznie.

Jak odliczyć ulgę?

Ulgę możesz odliczyć od podatku w rocznym zeznaniu podatkowym.

Jeśli twój podatek nie umożliwia odliczenia całej ulgi, która ci przysługuje — możesz otrzymać kwotę ulgi, której nie możesz wykorzystać. Pamiętaj jednak, że kwota, jaką możesz otrzymać, — nie może przekroczyć zapłaconych przez ciebie składek na ubezpieczenie społeczne i zdrowotne, które podlegają odliczeniu.

Jeśli jesteś w związku małżeńskim — dostaniesz z małżonkiem jedną ulgę:

- jeśli składacie wspólne zeznanie podatkowe — wpiszcie ulgę na każde dziecko.

- jeśli składacie zeznania podatkowe oddzielnie — ustalcie, w jakich proporcjach wpiszecie ulgę. Możecie wpisać po równo (każde z was wpisuje 50% ulgi) albo ustalić proporcje (na przykład jedno z was wpisze 20% ulgi, a drugie 80%).

Jeżeli jesteś osobą niepełnosprawną lub masz na utrzymaniu osobę niepełnosprawną i poniesione przez ciebie wydatki na rehabilitację albo wydatki związane z ułatwieniem wykonywania czynności życiowych uprawniają cię do ulgi — to uwzględnij ją przy obliczaniu podatku.

UWAGA! Każda ulga podatkowa to przywilej, z którego możesz skorzystać tylko wtedy, gdy spełnisz wszystkie warunki. Urząd skarbowy ma prawo sprawdzić poprawność wykonanych odliczeń.

Najważniejsze pojęcia

Osoba niepełnosprawna - to osoba, która posiada:

- orzeczenie o "zakwalifikowaniu" przez organy orzekające do jednego z trzech stopni niepełnosprawności lub

- decyzję przyznającą rentę z tytułu całkowitej lub częściowej niezdolności do pracy, rentę szkoleniową albo rentę socjalną, albo

- orzeczenie o niepełnosprawności osoby, która nie ukończyła 16. roku życia, wydane na podstawie odrębnych przepisów,

- orzeczenie o niepełnosprawności, wydane przez właściwy organ na podstawie odrębnych przepisów obowiązujących do dnia 31 sierpnia 1997 r.

Osoba niepełnosprawna zaliczona do I grupy inwalidzkiej - to osoba, w stosunku do której orzeczono całkowitą niezdolność do pracy oraz niezdolność do samodzielnej egzystencji albo znaczny stopień niepełnosprawności.

Osoba niepełnosprawna zaliczona do II grupy inwalidzkiej - to osoba, w stosunku do której orzeczono całkowitą niezdolność do pracy albo umiarkowany stopień niepełnosprawności.

Osoba niepełnosprawna pozostająca na utrzymaniu podatnika - to osoba niepełnosprawna, której roczny dochód nie przekracza dwunastokrotności renty socjalnej (w wysokości obowiązującej w grudniu roku podatkowego), będąca dla podatnika: współmałżonkiem, dzieckiem własnym, dzieckiem przysposobionym, dzieckiem obcym przyjętym na wychowanie, pasierbem, rodzicem, rodzicem współmałżonka, rodzeństwem, ojczymem, macochą, zięciem lub synową. Przy czym do dochodów osoby niepełnosprawnej nie zalicza się świadczenia uzupełniającego, zasiłku pielęgnacyjnego, tzw. 13. Emerytury oraz alimentów na rzecz dzieci:

- małoletnich,

- bez względu na ich wiek, które zgodnie z odrębnymi przepisami otrzymywały zasiłek (dodatek) pielęgnacyjny lub rentę socjalną,

- dorosłych do ukończenia przez nie 25. roku życia, uczących się w szkołach, o których mowa w przepisach o systemie oświaty i przepisach o szkolnictwie wyższym obowiązujących także w innych niż Polska państwach, jeżeli w roku podatkowym nie uzyskały dochodów podlegających opodatkowaniu według skali podatkowej lub dochodów z kapitałów pieniężnych opodatkowanych jednolitą 19% stawką podatku lub uzyskały przychody w ramach ulgi dla młodych, w łącznej wysokości przekraczającej 3089 zł, z wyjątkiem renty rodzinnej.

Odliczeniu od dochodu/przychodu podlegają wpłaty na indywidualne konto zabezpieczenia emerytalnego (IKZE) w roku podatkowym.

Odliczenie od dochodu nie dotyczy wpłat:

- zwróconych podatnikowi w jakiejkolwiek formie,

- odliczonych od przychodu na podstawie ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Odliczenie od przychodu nie dotyczy wpłat:

- zwróconych podatnikowi w jakiejkolwiek formie,

- odliczonych od dochodu na podstawie ustawy o podatku dochodowym od osób fizycznych.

Co można odliczyć?

Odlicza się kwotę [1] faktycznie poniesionego wydatku (wpłaty), nie wyższą niż kwota odpowiadająca 1,2-krotności przeciętnego prognozowanego wynagrodzenia miesięcznego w gospodarce narodowej na dany rok określonego w ustawie budżetowej lub ustawie o prowizorium budżetowym (lub w ich projektach, jeżeli odpowiednie ustawy nie zostały uchwalone) [2].

Dowodem może być każdy dokument, który potwierdza wpłatę.

Odliczenie następuje po zakończeniu roku podatkowego w zeznaniu podatkowym PIT‑36, PIT‑36L, PIT‑37 lub PIT-28.

Co można odliczyć

W ramach tzw. praw nabytych, od dochodu/przychodu odlicza się faktycznie poniesione wydatki na spłatę odsetek od:

- kredytu (pożyczki) udzielonego w latach 2002-2006 podatnikowi, który podlega w Polsce nieograniczonemu obowiązkowi podatkowemu, na sfinansowanie inwestycji służącej zaspokojeniu własnych potrzeb mieszkaniowych, związanej z:

-

- budową budynku mieszkalnego albo

- wniesieniem wkładu budowlanego lub mieszkaniowego do spółdzielni mieszkaniowej na nabycie prawa do nowo budowanego budynku mieszkalnego albo lokalu mieszkalnego w takim budynku, albo

- zakupem nowo wybudowanego budynku mieszkalnego lub lokalu mieszkalnego w takim budynku od gminy albo od osoby, która wybudowała ten budynek w wykonywaniu działalności gospodarczej, albo

- nadbudową lub rozbudową budynku na cele mieszkalne lub przebudową (przystosowaniem) budynku niemieszkalnego, jego części lub pomieszczenia niemieszkalnego na cele mieszkalne, w wyniku których powstanie samodzielne mieszkanie, które spełnia wymagania określone w przepisach prawa budowlanego,

- zwanego dalej "kredytem mieszkaniowym",

- kredytu (pożyczki) zaciągniętego na spłatę kredytu mieszkaniowego,

- każdego kolejnego kredytu (pożyczki) zaciągniętego na spłatę kredytu (pożyczki), o których mowa w pkt. 1 i 2

- do upływu terminu spłaty określonego w umowie o kredyt mieszkaniowy, zawartej przed 1 stycznia 2007 r., nie dłużej niż do 31 grudnia 2027 r.

Czego nie można odliczyć

Odsetek od kredytów:

- udzielanych ze środków Krajowego Funduszu Mieszkaniowego towarzystwom budownictwa społecznego oraz spółdzielniom mieszkaniowym na przedsięwzięcia inwestycyjno-budowlane, mające na celu budowę mieszkań na wynajem oraz udostępnianie lokalu mieszkalnego na zasadach spółdzielczego lokatorskiego prawa do lokalu na podstawie przepisów o niektórych formach popierania budownictwa mieszkaniowego,

- udzielanych przez kasy mieszkaniowe na zasadach określonych w przepisach o niektórych formach popierania budownictwa mieszkaniowego,

- udzielanych na usuwanie skutków powodzi na zasadach określonych w przepisach o dopłatach do oprocentowania kredytów bankowych udzielanych na usuwanie skutków powodzi,

- udzielonych na zasadach określonych w ustawie o finansowym wsparciu rodzin w nabywaniu własnego mieszkania,

- objętych wykupem odsetek ze środków z budżetu państwa na zasadach określonych w przepisach o pomocy państwa w spłacie niektórych kredytów mieszkaniowych, refundacji bankom wypłaconych premii gwarancyjnych,

- wykorzystanych na nabycie gruntu lub prawa wieczystego użytkowania gruntu.

Odliczenia nie stosuje się również, jeżeli podatnik lub jego małżonek korzystał - lub w ramach praw nabytych korzysta - z odliczenia od dochodu, przychodu lub podatku z tytułu wydatków poniesionych na własne cele mieszkaniowe (o których mowa w przepisach PIT, w brzmieniu obowiązującym w latach 2002-2006).

Co obejmuje odliczenie

Odlicza się odsetki od tej części kredytu (pożyczki) - dalej "limit" - która nie przekracza kwoty, stanowiącej iloczyn 70 m kw. powierzchni użytkowej i wskaźnika przeliczeniowego 1 m kw. powierzchni użytkowej budynku mieszkalnego - ustalonego dla celów obliczania premii gwarancyjnej od wkładów na oszczędnościowych książeczkach mieszkaniowych za III kwartał roku poprzedzającego rok podatkowy, określonej na rok zakończenia inwestycji.

Jeżeli inwestycja została zakończona:

- w latach 2002-2007 - limit wynosi 189.000 zł

- w roku 2008 - limit wynosi 212.870 zł

- w roku 2009 - limit wynosi 243.460 zł

- w roku 2010 - limit wynosi 264.810 zł

- w latach 2011-2019 - limit wynosi 325.990 zł.

Limit dotyczy odsetek zapłaconych łącznie przez oboje małżonków.

W przypadku kredytów konsolidacyjnych, odlicza się odsetki od tej części kredytu (pożyczki), która proporcjonalnie przypada na spłatę kredytu mieszkaniowego - odpowiednio kredytu przeznaczonego na spłatę kredytu mieszkaniowego lub każdego kolejnego kredytu przeznaczonego na ich spłatę.

Jak udokumentować odliczenie

Wysokość zapłaconych odsetek dokumentuje się dowodem, który wystawił podmiot uprawniony na podstawie przepisów prawa bankowego albo przepisów o spółdzielczych kasach oszczędnościowo-kredytowych do udzielenia kredytów (pożyczek).

Wydatki można odliczyć najwcześniej za rok podatkowy, w którym zakończono inwestycję mieszkaniową - w zeznaniu podatkowym PIT‑36, PIT‑37, PIT-28.

Do zeznania podatkowego, w którym po raz pierwszy stosuje się ulgę odsetkową, dołącza się oświadczenie o wysokości wszystkich poniesionych wydatków związanych z daną inwestycją (PIT-2K).

Uwaga: Kwota odsetek zapłaconych w roku podatkowym - w części w jakiej nie znajduje pokrycia w dochodzie podatnika - nie przechodzi do odliczenia w następnych latach podatkowych. Wyjątek stanowi jedynie różnica między kwotą odsetek, która przypada do odliczenia w pierwszym roku stosowania ulgi a kwotą faktycznie odliczoną w tym roku. Powstałą w ten sposób różnicę można odliczyć w roku podatkowym następującym bezpośrednio po roku, w którym podatnik po raz pierwszy odliczył odsetki.

Odliczeniu od dochodu/przychodu podlegają darowizny przekazane na cele krwiodawstwa, które są realizowane przez honorowych dawców krwi.

Ulga przysługuje w wysokości iloczynu kwoty rekompensaty określonej przepisami wydanymi na podstawie art. 11 ust. 2 ustawy o publicznej służbie krwi (rozporządzenie Ministra Zdrowia) i litrów oddanej krwi lub jej składników. Zarówno za oddanie krwi jak i jej składników (np. osocza) przysługuje ta sama stawka rekompensaty w wysokości 130 zł za 1 litr.

Co można odliczyć?

Odliczyć można wartość faktycznie dokonanej darowizny - nie więcej jednak niż kwotę stanowiącą 6% dochodu/przychodu darczyńcy. Limit jest wspólny z odliczeniami z tytułu darowizn na cele kultu religijnego, na działalność pożytku publicznego oraz na kształcenie zawodowe.

Których darowizn nie można odliczyć?

Nie odlicza się darowizn zaliczonych do kosztów uzyskania przychodów albo odliczonych od przychodu na podstawie ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne/odliczonych od dochodu na podstawie ustawy o podatku dochodowym od osób fizycznych.

Co jest potrzebne, żeby odliczyć darowiznę

Wysokość darowizny należy udokumentować zaświadczeniem od jednostki organizacyjnej, która realizuje zadania w zakresie pobierania krwi. W zaświadczeniu podawana jest ilość bezpłatnie oddanej krwi lub jej składników.

Jak odliczyć darowiznę

Darowiznę odlicza się:

- w trakcie roku podatkowego przy:

-

- obliczaniu zaliczek na podatek przez podatników osiągających dochody z działalności gospodarczej oraz z najmu, dzierżawy, które podlegają opodatkowaniu przy zastosowaniu skali podatkowej,

- obliczaniu miesięcznego (kwartalnego) ryczałtu od przychodów ewidencjonowanych,

- po zakończeniu roku podatkowego w zeznaniu podatkowym PIT‑36, PIT‑37 lub PIT-28.

Podatnik, który odlicza darowiznę jest zobowiązany w zeznaniu podatkowym wykazać kwotę przekazanej darowizny, kwotę dokonanego odliczenia oraz dane pozwalające na identyfikację właściwej jednostki organizacyjnej, która realizuje zadania w zakresie pobierania krwi.

Co można odliczyć?

Darowizny (gotówkowe lub rzeczowe) na cele związane z przeciwdziałaniem COVID-19.

Kto może otrzymać darowiznę

Darowiznę mogą otrzymać:

- podmioty wykonujące działalność leczniczą ,

- Agencja Rezerw Materiałowych,

- Centralna Baza Rezerw Sanitarno-Przeciwepidemicznych,

- domy dla matek z małoletnimi dziećmi i kobiet w ciąży, noclegownie, schroniska dla osób bezdomnych, w tym z usługami opiekuńczymi, ośrodki wsparcia, rodzinne domy pomocy oraz domy pomocy społecznej, o których mowa w ustawie z dnia 12 marca 2004 r. o pomocy społecznej

- Fundusz Przeciwdziałania COVID-19

Kto może odliczyć darowiznę?

Podatnicy podatku dochodowego od osób fizycznych, także opłacający ryczałt od przychodów ewidencjonowanych.

Ile można odliczyć

Darowizny przekazane:

- do końca kwietnia 2020 r. podlegają odliczeniu w wysokości większej niż wartość darowizny - 200% wartości darowizny,

- w maju 2020 r. podlegają odliczeniu w wysokości 150% wartości darowizny,

- od 1 czerwca 2020 r. do 30 września 2020 r. podlegają odliczeniu w wysokości kwoty odpowiadającej wartości darowizny,

- od 1 października 2020 r. do 31 grudnia 2020 r. podlegają odliczeniu w wysokości 200% wartości darowizny [3],

- od 1 stycznia 2021 r. do 31 marca 2021 r. podlegają odliczeniu w wysokości 150% wartości darowizny [3],

- od 1 kwietnia 2021 r. do końca miesiąca, w którym odwołano stan epidemii ogłoszony z powodu COVID-19 podlegają odliczeniu w wysokości kwoty odpowiadającej wartości darowizny [3].

Jeżeli przedmiotem darowizny są towary opodatkowane VAT, za kwotę darowizny uważa się wartość towaru plus VAT - w części przekraczającej kwotę podatku naliczonego, którą podatnik ma prawo odliczyć zgodnie z przepisami o VAT z tytułu dokonania tej darowizny.

Których darowizn nie odlicza się

- zwróconych w jakiejkolwiek formie,

- zaliczonych do kosztów uzyskania przychodów,

- odliczonych od przychodu na podstawie ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne,

- uprzednio odliczonych od dochodu,

- odliczonych już na podstawie art. 26 ust. 1 pkt 9 ustawy o podatku dochodowym od osób fizycznych i art. 11 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Jak udokumentować darowiznę

- dowodem wpłaty na rachunek płatniczy obdarowanego lub jego rachunek w banku, inny niż rachunek płatniczy - w przypadku darowizny pieniężnej,

- dowodem, z którego wynikają dane identyfikujące darczyńcę oraz wartość przekazanej darowizny wraz z oświadczeniem obdarowanego o jej przyjęciu - w przypadku darowizny niepieniężnej.

Realizacja odliczenia

Realizacja odliczenia w trakcie roku podatkowego następuje przy:

- obliczaniu zaliczek na podatek przez podatników, którzy osiągają dochody z działalności gospodarczej, z najmu, dzierżawy, które są opodatkowane przy zastosowaniu skali podatkowej,

- obliczaniu miesięcznego (kwartalnego) ryczałtu od przychodów ewidencjonowanych.

W zeznaniu rocznym (PIT-36, PIT-37 lub PIT-28) należy wykazać kwotę (wartość) przekazanej darowizny, kwotę (wartość) odliczonej darowizny oraz dane pozwalające na identyfikację obdarowanego.

Odliczenie darowizn stosuje się od 31 marca 2020 r.

UWAGA

Odliczenie darowizn wspierających podmioty wykonujące działalność leczniczą, Agencję Rezerw Materiałowych oraz Centralną Bazę Rezerw Sanitarno-Przeciwepidemicznych, w związku z istniejącą sytuacją COVID-19, przysługuje również w przypadku, gdy przekazanie darowizny nastąpiło przy udziale organizacji pożytku publicznego, jeżeli:

- przekazanie darowizny tej organizacji przez podatnika, a następnie przez tę organizację wskazanemu podmiotowi, nastąpiło w okresie od dnia 1 stycznia 2020 r. do dnia 31 maja 2020 r. oraz

- organizacja ta przekazała podatnikowi pisemną informację o miesiącu przekazania środków pochodzących z darowizny oraz nazwie podmiotu, na rzecz którego te środki zostały przekazane [2].

Przypis:

[1] wpisane do wykazu, o którym mowa w art. 7 ustawy z dnia 2 marca 2020 r. o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych

[2] dodane ustawą z dnia 19 czerwca 2020 r. o dopłatach do oprocentowania kredytów bankowych udzielanych przedsiębiorcom dotkniętym skutkami COVID-19 oraz o uproszczonym postępowaniu o zatwierdzenie układu w związku z wystąpieniem COVID-19 (Dz. U. poz. 1086)

[3] dodane ustawą z dnia 28 listopada 2020 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne oraz niektórych innych ustaw (Dz. U. poz. 2123)

Co można odliczyć?

Darowizny rzeczowe, których przedmiotem są komputery przenośne będące laptopami lub tabletami, przekazane od dnia 1 stycznia 2020 r. do końca miesiąca, w którym odwołano stan epidemii ogłoszony z powodu COVID-19 [1].

Przekazane laptopy i tablety mają być kompletne, zdatne do użytku i wyprodukowane nie wcześniej niż 3 lata przed dniem ich przekazania.

Kto może otrzymać darowiznę

Darowiznę mogą otrzymać:

- organy prowadzące placówki oświatowe,

- organizacje, o których mowa w art. 3 ust. 2 i 3 ustawy z dnia 24 kwietnia 2003 r. o działalności pożytku publicznego i o wolontariacie, prowadzące działalność pożytku publicznego w sferze zadań publicznych, lub operator Ogólnopolskiej Sieci Edukacyjnej, z przeznaczeniem na cele dalszego nieodpłatnego przekazania organom prowadzącym placówki oświatowe lub placówkom oświatowym.

Przez placówkę oświatową rozumie się:

1) podmioty, o których mowa w art. 2 pkt 1-4 i 7 ustawy z dnia 14 grudnia 2016 r. - Prawo oświatowe;

2) uczelnie w rozumieniu ustawy z dnia 20 lipca 2018 r. - Prawo o szkolnictwie wyższym i nauce;

3) placówki opiekuńczo-wychowawcze w rozumieniu ustawy z dnia 9 czerwca 2011 r. o wspieraniu rodziny i systemie pieczy zastępczej.

Kto może odliczyć darowiznę?

Podatnicy podatku dochodowego od osób fizycznych, także opłacający ryczałt od przychodów ewidencjonowanych.

Ile można odliczyć?

Darowizny przekazane:

- do końca kwietnia 2020 r. podlegają odliczeniu w wysokości większej niż wartość darowizny - 200% wartości darowizny,

- w maju 2020 r. podlegają odliczeniu w wysokości 150% wartości darowizny,

- od 1 czerwca 2020 r. do 30 września 2020 r. podlegają odliczeniu w wysokości kwoty odpowiadającej wartości darowizny,

- od 1 października 2020 r. do 31 grudnia 2020 r. podlegają odliczeniu w wysokości 200% wartości darowizny [1],

- od 1 stycznia 2021 r. do 31 marca 2021 r. podlegają odliczeniu w wysokości 150% wartości darowizny [1],

- od 1 kwietnia 2021 r. do końca miesiąca, w którym odwołano stan epidemii ogłoszony z powodu COVID-19 podlegają odliczeniu w wysokości kwoty odpowiadającej wartości darowizny [1].

Jeżeli przedmiotem darowizny są towary opodatkowane VAT, za kwotę darowizny uważa się wartość towaru plus VAT - w części przekraczającej kwotę podatku naliczonego, którą podatnik ma prawo odliczyć zgodnie z przepisami o VAT z tytułu dokonania tej darowizny.

Których darowizn nie odlicza się

- zwróconych w jakiejkolwiek formie,

- zaliczonych do kosztów uzyskania przychodów,

- odliczonych od przychodu na podstawie ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne,

- uprzednio odliczonych od dochodu,

- odliczonych już na podstawie art. 26 ust. 1 pkt 9 i art. 52n ustawy o podatku dochodowym od osób fizycznych oraz art. 11, art. 57b i art. 57e ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Jak udokumentować darowiznę

Dowodem, z którego wynikają dane identyfikujące darczyńcę oraz wartość przekazanej darowizny wraz z oświadczeniem obdarowanego o jej przyjęciu.

Realizacja odliczenia

Realizacja odliczenia w trakcie roku podatkowego następuje przy:

- obliczaniu zaliczek na podatek przez podatników, którzy osiągają dochody z działalności gospodarczej, z najmu, dzierżawy,

- obliczaniu miesięcznego (kwartalnego) ryczałtu od przychodów ewidencjonowanych.

W zeznaniu rocznym (PIT-36, PIT-36L, PIT-37 lub PIT-28) należy wykazać kwotę (wartość) przekazanej darowizny, kwotę (wartość) odliczonej darowizny oraz dane pozwalające na identyfikację obdarowanego.

Odliczenie darowizn stosuje się od 24 czerwca 2020 r.

[1] art. 1 pkt 31 oraz art. 3 pkt 12 ustawy z dnia 28 listopada 2020 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne oraz niektórych innych ustaw

Ulga na internet Można odliczyć od dochodu/przychodu wydatki na internet poniesione w roku podatkowym.

Ulga przysługuje wyłącznie w dwóch kolejno po sobie następujących latach podatkowych, jeżeli w okresie poprzedzającym te lata podatnik nie korzystał z tego odliczenia.

Odliczyć można faktycznie poniesione wydatki, nie więcej jednak niż 760 zł w roku podatkowym.

Dowodem może być każdy dokument stwierdzający poniesienie wydatku, z którego wynika kto, komu, ile oraz za co zapłacił.

Odliczenie następuje :

- w trakcie roku podatkowego, przy obliczaniu zaliczek na podatek przez podatników, którzy osiągają dochody z działalności gospodarczej, najmu i dzierżawy, opodatkowane wg skali podatkowej albo przy obliczaniu miesięcznego (kwartalnego) ryczałtu od przychodów ewidencjonowanych,

- po zakończeniu roku podatkowego w zeznaniu PIT‑36, PIT‑37, PIT-28.

Ulga polega na odliczeniu od podstawy obliczenia podatku (przychodów - w przypadku podatku zryczałtowanego) wydatków poniesionych na realizację przedsięwzięcia termomodernizacyjnego w budynku mieszkalnym jednorodzinnym [1].

Komu przysługuje ulga?

Ulga przysługuje podatnikowi, który jest właścicielem lub współwłaścicielem budynku mieszkalnego jednorodzinnego.

Co jest przedsięwzięciem termomodernizacyjnym

Przedsięwzięciem termomodernizacyjnym jest:

- ulepszenie, w wyniku którego następuje zmniejszenie zapotrzebowania na energię dostarczaną na potrzeby ogrzewania i podgrzewania wody użytkowej oraz ogrzewania do budynków mieszkalnych;

- ulepszenie, w wyniku którego następuje zmniejszenie strat energii pierwotnej w lokalnych sieciach ciepłowniczych oraz zasilających je lokalnych źródłach ciepła, jeżeli budynki mieszkalne, do których dostarczana jest z tych sieci energia; spełniają wymagania w zakresie oszczędności energii, określone w przepisach prawa budowlanego, lub zostały podjęte działania mające na celu zmniejszenie zużycia energii dostarczanej do tych budynków;

- wykonanie przyłącza technicznego do scentralizowanego źródła ciepła, w związku z likwidacją lokalnego źródła ciepła, w wyniku czego następuje zmniejszenie kosztów pozyskania ciepła dostarczanego do budynków mieszkalnych;

- całkowita lub częściowa zamiana źródeł energii na źródła odnawialne lub zastosowanie wysokosprawnej kogeneracji.

Z ulgi termomodernizacyjnej nie można korzystać w przypadku budynku będącego w budowie.

Co podlega odliczeniu?

Odliczeniu podlegają wydatki, które:

- są wymienione w załączniku do rozporządzenia Ministra Inwestycji i Rozwoju z dnia 21 grudnia 2018 r. w sprawie określenia wykazu rodzajów materiałów budowlanych, urządzeń i usług związanych z realizacją przedsięwzięć termomodernizacyjnych (Dz. U. poz. 2489);

- dotyczą przedsięwzięcia termomodernizacyjnego, które zostanie zakończone w okresie 3 kolejnych lat, licząc od końca roku podatkowego, w którym podatnik poniósł pierwszy wydatek;

- zostały udokumentowane fakturą wystawioną przez podatnika podatku od towarów i usług niekorzystającego ze zwolnienia od tego podatku;

- nie zostały sfinansowane (dofinansowane) ze środków Narodowego Funduszu Ochrony Środowiska i Gospodarki Wodnej lub wojewódzkich funduszy ochrony środowiska i gospodarki wodnej lub zwrócone podatnikowi w jakiejkolwiek formie;

- nie zostały zaliczone do kosztów uzyskania przychodów, odliczone od przychodu na podstawie ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne lub uwzględnione przez podatnika w związku z korzystaniem z ulg podatkowych w rozumieniu Ordynacji podatkowej.

W przypadku gdy poniesione wydatki były opodatkowane podatkiem od towarów i usług, za kwotę wydatku uważa się wydatek wraz z tym podatkiem, o ile podatek od towarów i usług nie został odliczony na podstawie ustawy o podatku od towarów i usług.

Jak odlicza się ulgę?

Odliczenia dokonuje się w zeznaniu za rok podatkowy, w którym poniesiono wydatek.

Kwota odliczenia, która nie znalazła pokrycia w dochodzie (przychodzie) podatnika za rok podatkowy, podlega odliczeniu w kolejnych latach, nie dłużej jednak niż przez 6 lat, licząc od końca roku podatkowego, w którym poniesiono pierwszy wydatek.

Odliczenie stosuje się również do przedsięwzięcia termomodernizacyjnego rozpoczętego przed dniem 1 stycznia 2019 r., które zostało zakończone po dniu 31 grudnia 2018 r., jednak nie później niż w okresie 3 kolejnych lat, licząc od końca roku podatkowego, w którym podatnik poniósł pierwszy wydatek. W takim przypadku odliczeniu podlegają wydatki poniesione w okresie od 1 stycznia 2019 r., maksymalnie do dnia, w którym upływa wyżej wskazany termin.

Ile można odliczyć?

Kwota odliczenia nie może przekroczyć 53 000 zł w odniesieniu do wszystkich realizowanych przedsięwzięć termomodernizacyjnych w poszczególnych budynkach, których podatnik jest właścicielem lub współwłaścicielem.

Utrata prawa do ulgi

Jeśli podatnik nie zrealizuje przedsięwzięcia termomodernizacyjnego w terminie trzyletnim, jest on obowiązany do zwrotu ulgi, co oznacza doliczenie kwot uprzednio odliczonych z tego tytułu do dochodu (przychodu) za rok podatkowy, w którym upłynął trzyletni termin.

Podatnik, który po roku, w którym skorzystał z ulgi, otrzymał zwrot odliczonych wydatków na realizację przedsięwzięcia termomodernizacyjnego, jest obowiązany doliczyć odpowiednio kwoty uprzednio odliczone do dochodu (przychodu) w zeznaniu składanym za rok podatkowy, w którym otrzymał ten zwrot.